Una de las grandes promesas de la economía digital ha sido la idea de que el dinero cambie de manos instantáneamente, sin los obstáculos burocráticos, técnicos o de costes que complican tantas transacciones. Pero solo ahora los intereses convergen de una manera que pronto hará que esto sea una realidad cotidiana.

Es fácil ver por qué a las empresas les gusta la idea de los pagos instantáneos. Eliminar los retrasos significa que el capital circulante no está ligado a mecanismos de liquidación lentos, lo que mejora la gestión del flujo de caja. Para los consumidores, los pagos instantáneos proporcionan la tranquilidad de que las transacciones se procesarán de forma rápida y transparente, lo que les permite realizar un seguimiento y gestionar los gastos de forma más eficaz. Para los gobiernos y los bancos centrales, los pagos instantáneos significan más liquidez que fluye a través del sistema financiero, lo que ayuda a impulsar el crecimiento económico.

Sin embargo, para los bancos, los beneficios quizás han sido menos claros. En muchas instituciones financieras, los pagos instantáneos pueden implicar otra revisión de sistemas e infraestructura heredados fragmentados, con costes que no se pueden compensar a menos que y hasta que se puedan construir casos comerciales claros en torno a servicios aún no probados.

Los bancos también deben asegurarse de que los pagos en tiempo real estén sujetos a detección de fraude en tiempo real, lo que puede ser un obstáculo técnico desafiante. Sin esto, muchos clientes no se sentirán lo suficientemente seguros como para utilizar la nueva tecnología, mientras que las propias instituciones podrían enfrentarse a sanciones si los grupos criminales o terroristas logran explotar las lagunas que resultan.

Un ecosistema emergente

Entonces, ¿qué ha cambiado? En pocas palabras, aunque todavía existen obstáculos, el cambio a los pagos instantáneos ha alcanzado una masa crítica. Un estudio reciente de Juniper Research preveía que el mercado de pagos instantáneos casi se triplicará de 22 billones de USD este año a más de 58 billones de USD para 2028.

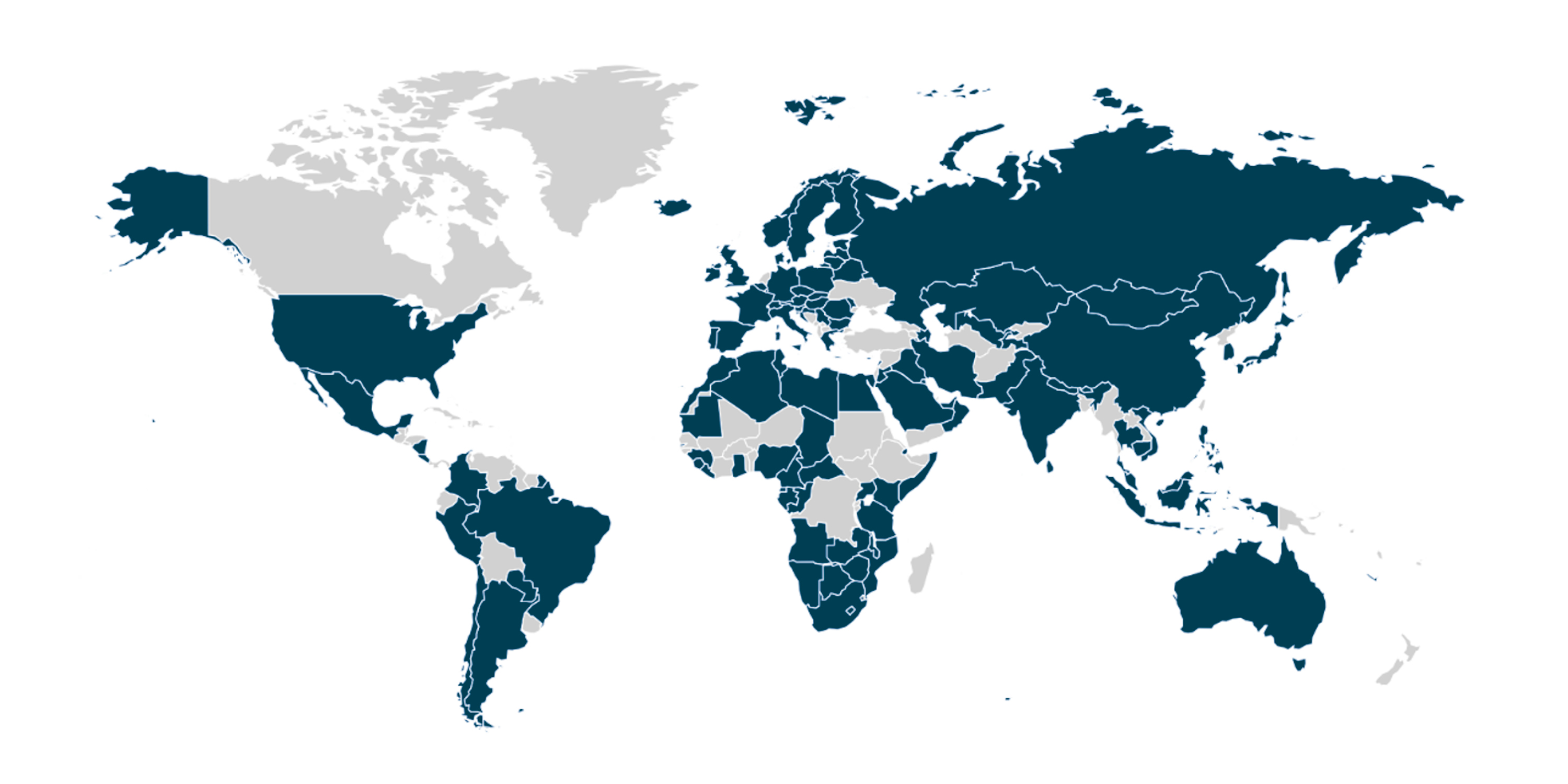

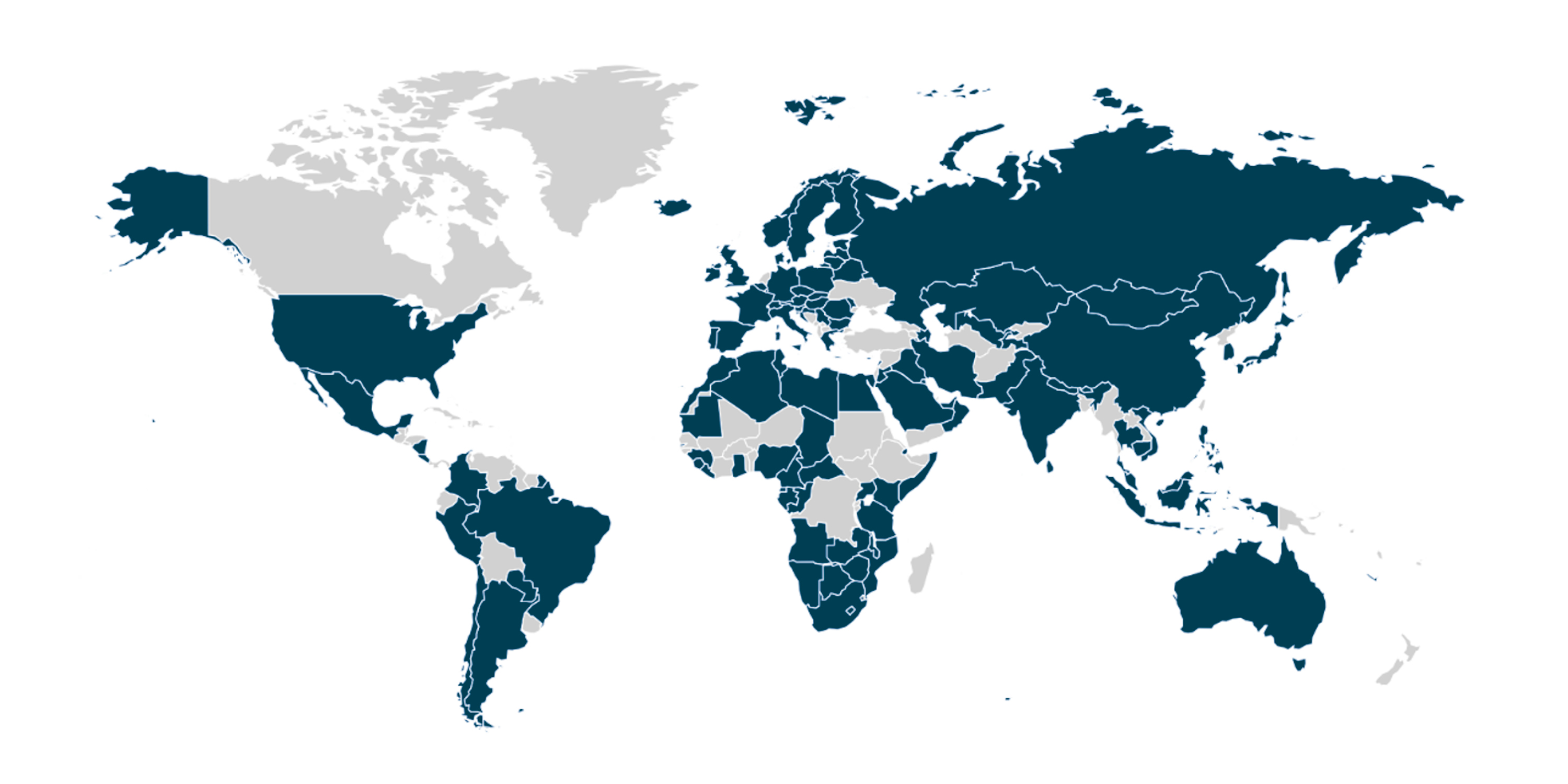

Otras previsiones estiman que si los reguladores europeos tienen éxito con su impulso planificado, los pagos instantáneos podrían aumentar del 12 % de las transacciones en la zona de pago único en euros a casi la mitad para 2027. Mientras tanto, los reguladores nacionales compiten por establecer a sus países como líderes en nuevos sistemas de pago, a menudo como un medio para promover el crecimiento de la economía digital y la inclusión financiera equipando incluso a comerciantes individuales con capacidades similares a las de los bancos. Pioneros como Australia, India y Singapur llevaron el cargo de crear las condiciones que permitían los pagos instantáneos en sus mercados, presionando a sus homólogos en otros lugares para que se pongan al día.

Disponibilidad de sistemas de pago rápido en todo el mundo a fecha de abril de 2024.

Fuente de la imagen: Banco de la Reserva de Australia

El Banco de la Reserva de Australia (RBA), por un lado, estableció el objetivo de pagos instantáneos en 2012 y luego invitó al sector a averiguar cómo se debería hacer. El resultado fue la nueva plataforma de pagos (NPP), una infraestructura de acceso abierto que permite que los mensajes de pago lleven datos mucho más ricos que antes. El uso y el análisis de estos datos, a su vez, están creando nuevas oportunidades de optimización de la experiencia del cliente y del negocio. La RBA creó el componente de liquidación en sí, pero la mayor parte de la inversión en el NPP procede de los principales bancos, especialmente cuando se trata de cumplimiento.

Entrar en la Fed

Si el impulso ya estaba aumentando, un desarrollo clave el 20 de julio de 2023 fue un cambio radical. Ese día, FedNow®, el nuevo sistema de pago instantáneo de la Reserva Federal de EE. UU., entró en funcionamiento con la participación de 35 bancos y cooperativas de crédito, y 16 proveedores de servicios para apoyar el procesamiento de pagos.

Poco más de seis meses después, esos 35 bancos que habían adoptado los primeros pasos se habían convertido en 400. La Fed afirma que su sistema se beneficia de algunas ventajas de “segundo paso”, tras haber aprendido lecciones de los pioneros en Asia-Pacífico. Por ejemplo, se promociona como el primer sistema nativo en la nube de su tipo, con instancias distribuidas en EE. UU. de modo que si un proveedor de servicios tiene un fallo, otros en otro lugar garantizarán la continuidad operativa.

Los pagos instantáneos están en aumento, impulsados por el apoyo del gobierno y la adopción por parte de los clientes. Los primeros en adoptarlo, como Australia, India, Brasil y Singapur, encabezan el desarrollo de pagos instantáneos en sus mercados, lo que presiona a otros países para que sigan su ejemplo.

El impacto de FedNow ha sido inmediato. Aunque sigue siendo una pequeña proporción del total, el número de transacciones instantáneas en EE. UU. aumentó un 25% en 2023, lo que contribuyó a un aumento global del 42%. Curiosamente, sin embargo, esta es una área en la que EE. UU. permanece detrás de muchos mercados emergentes; el líder mundial en pagos instantáneos es India, que vio 130 000 millones de transacciones el año pasado. Su reciente paso para vincular su Interfaz de Pagos Unificados (UPI) con PayNow, el servicio equivalente en Singapur, apunta a un futuro en el que los pagos transfronterizos se vuelven más comunes, lo que facilita mucho el envío y la recepción de dinero a nivel internacional. La brasileña Pix proporciona otro modelo de inclusión y rápida adopción, con un uso que se disparó un 74% el año pasado solo para superar tanto las tarjetas de débito como las de crédito.

En resumen, los gobiernos están defendiendo claramente los pagos instantáneos; los clientes se acostumbrarán más a ellos; y algunos bancos ya se están beneficiando de la velocidad, eficiencia operativa y conocimientos que pueden aportar. Cualquier institución que pretenda competir en este mercado en rápido crecimiento necesita asegurarse de que sus sistemas y procesos sean adecuados para su propósito y rápidos.

Realizando la transición a pagos en tiempo real

Tras haber trabajado estrechamente con reguladores y bancos participantes en India, Australia y Singapur a medida que los pagos instantáneos tomaban forma en estos mercados, somos una especie de pioneros. Comprendemos lo que implica y lo que está en juego en la construcción de una infraestructura democrática para impulsar la colaboración y la innovación, y para crear las mejores experiencias y arquitectura de su clase que respalden la escala, complejidad y cumplimiento de un ecosistema de pagos en tiempo real, ya sea para empresas o consumidores.

También entendemos los puntos débiles. No se puede negar que muchas instituciones se enfrentan a sistemas fragmentados y arquitectura inadecuada, y que la modernización puede ser una tarea importante. La carga de la regulación, las pruebas y la certificación también puede ser significativa, dada la necesidad de que los bancos trabajen con todos los demás bancos participantes y otros actores. A medida que más sistemas y jugadores entran en el espacio, la conectividad y la interoperabilidad entre plataformas son problemas que tendrán que abordarse.

Todo eso dijo que, a partir de lo que hemos visto, cualquier desafío técnico se reduce en comparación con el cambio que los bancos deben hacer en términos de experiencia del cliente. Los pagos instantáneos, junto con los cambios en los estándares de mensajería, reescribirán lo que los clientes esperan y lo que es posible ofrecer, lo que requiere que los servicios se conciban y estructuran de formas completamente nuevas.

La transición a los pagos en tiempo real presenta desafíos únicos, incluidos sistemas obsoletos, regulaciones complejas e interoperabilidad. A pesar de estos obstáculos, los pagos instantáneos tienen el potencial de revolucionar las expectativas de los clientes, obligando a los bancos a replantearse completamente sus servicios y cómo los entregan.

Aunque los pagos anteriores pueden no haber sido una fuente clave de ingresos, los pagos instantáneos y los datos más ricos que vienen con ellos representarán una de las mayores reservas de valor del sector de servicios financieros en el futuro. Los participantes de una red de pago en tiempo real no siempre podrán obtener fuentes de ingresos más directas, como los comerciantes de cargos. Sin embargo, las instituciones que adopten una perspectiva más holística y se comprometan con la innovación estarán bien posicionadas para desarrollar nuevos flujos de ingresos prometedores en torno al modelo de pago en tiempo real, un tema que exploraremos en detalle en un próximo artículo.

Por eso animamos a más bancos a dar el paso. Estamos bien posicionados para apoyar a aquellos que realizan la transición a la infraestructura y los procesos más robustos y escalables que sustentan las capacidades de pago en tiempo real, e incorporar la resiliencia necesaria para apoyar la seguridad y el cumplimiento en un entorno en tiempo real. Todos tenemos un papel que desempeñar en una de las raras y emocionantes evoluciones que promete beneficiar a la industria, a los clientes finales y a todas las economías por igual.

Despierta el extraordinario poder de los pagos digitales modernos

Cuando se trata de pagos, tus clientes quieren que sean sencillos, seguros y fluidos. Una experiencia que despierta el placer. Descubre cómo podemos ayudarte a ofrecer lo extraordinario.